Hoạch định tài chính là cách giúp bạn luôn có được sự chuẩn bị tốt nhất cho những rủi ro không lường trước được của cuộc sống. Vậy tác hại của việc không hoạch định tài chính là gì?

Hoạch định tài chính là gì?

Là một phương thức giúp bạn đạt được các mục tiêu trong cuộc sống, bắt đầu từ hiện trạng tài chính đến việc xây dựng các mục tiêu tài chính trong tương lai, đồng thời đưa ra các giải pháp thực hiện phù hợp với hiện trạng tài chính.

Hoạch định tài chính dựa trên cơ sở đánh giá hoàn cảnh hiện tại của một cá nhân hay một gia đình và các mục tiêu tương lai. Nó bắt đầu từ những việc đơn giản như quản lý dòng tiền (vào ra) của gia đình, cho đến việc biết rõ chính xác chúng ta cần có bao nhiêu tiền để cho con cái học hành đến nơi đến chốn và cuộc sống của chính chúng ta khi nghỉ hưu.

Hoạch định tài chính bao gồm các lĩnh vực sau đây:

Quản lý dòng tiền: là cách thức phân bổ thu nhập để đáp ứng các nhu cầu chi tiêu và cách thức để dành tiền và tài sản khác nhằm đáp ứng các mục tiêu tài chính trong tương lai.

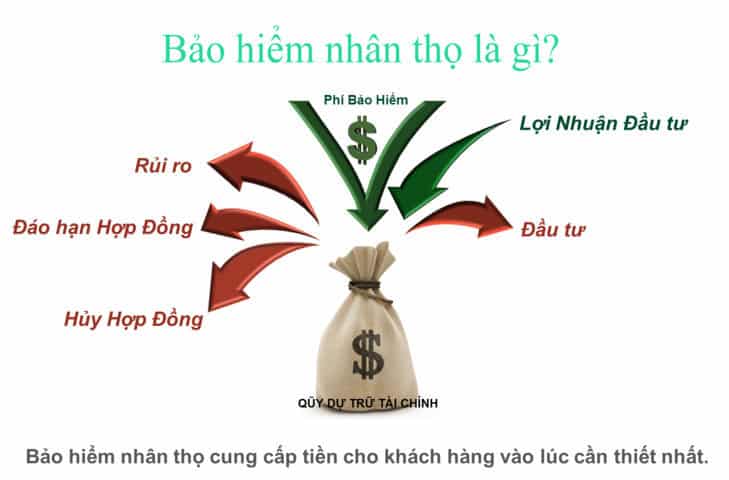

Quản lý rủi ro: là bạn phải chắc chắn rằng có đủ thu nhập cho gia đình trước tình huống không lường trước xảy ra như chết sớm, thương tật hay bệnh hiểm nghèo.

Kế hoạch đầu tư: bao gồm việc phân bổ tài sản vào các công cụ tài chính khác nhau nhằm đáp ứng các mục tiêu đầu tư và tăng trưởng tài sản của bạn.

Kế hoạch hưu trí: công việc này tập trung vào việc tích lũy tài sản trong quãng thời gian còn làm việc để có thể độc lập về tài chính khi nghỉ hưu.

Bước đầu tiên trong việc hoạch định tài chính bao gồm việc xác định các mục đích và mục tiêu tài chính ưu tiên. Tại từng giai đoạn khác nhau trong cuộc sống, bạn có những nhu cầu khác nhau và đương đầu với những thách thức không giống nhau.

* Khi bạn đã có gia đình và có con cái: Các cam kết về tài chính và trách nhiệm đối với gia đình cũng lớn hơn, việc bảo vệ gia đình (những người phụ thuộc) trở nên quan trọng hơn trước. Bạn cần xem lại các kế hoạch bảo hiểm khi thu nhập của bạn tăng lên và trách nhiệm đối với gia đình cũng tăng theo. Bạn cũng bắt đầu để dành đủ tiền cho con cái học hành đến nơi đến chốn và một số tiền nào đấy cho quỹ hưu trí của bạn, bởi lẽ, càng bắt đầu tiết kiệm sớm thì càng dễ đạt được mục tiêu.

* Khi mà các con của bạn đã trưởng thành: Các cam kết tài chính gần như đã hoàn thành. Đây cũng là giai đoạn mà tần suất của chúng ta bị mắc bệnh nhiều hơn. Chính vì lẽ đó mà chúng ta nên cân nhắc kế hoạch bảo hiểm y tế dài hạn để bảo vệ trong trường hợp chúng ta không thể tự chăm sóc tốt cho bản thân do ốm đau hay thương tật.

Tại sao phải hoạch định tài chính?

Thực tế hiện nay, không nhiều gia đình ở Việt Nam có thói quen hoạch định tài chính và còn có xu hướng làm ra bao nhiêu tiêu xài bấy nhiêu! Đa số chỉ tính tới những nhu cầu trước mắt mà không hề nghĩ cho những mục tiêu mai sau.

Và kết quả là, rất dễ bắt gặp nhiều hoàn cảnh tại Việt Nam, tuy đã 40-50 tuổi mà vẫn loay hoay trong việc an cư và chi tiêu hằng ngày, chứ chưa nói tới những mục tiêu cao xa hơn như con cái học đại học, cao học hay kế hoạch nghỉ hưu. Và quan trọng hơn nữa là các khoản dự trù tài chính dành cho việc chăm sóc sức khỏe hoặc tai nạn.

Không phải ngẫu nhiên, quốc tế đánh giá bệnh ưng thư đang làm cho các nạn nhân và gia đình Việt Nam luôn kết thúc bằng tử vong và khánh kiệt.

Nếu bạn không hoạch định tài chính, bạn sẽ thiếu định hướng tài chính và rất dễ gặp phải những rủi ro trong dài hạn. Điều này có thể ảnh hưởng xấu đến cuộc sống của bạn theo nhiều cách, từ không có khả năng chi tiêu đến việc không có được sự an tâm tài chính cho những mục tiêu cao hơn, nó chi phối tất cả các khía cạnh khác trong cuộc sống của bạn.

Trong chi tiêu của mỗi cá nhân hoặc gia đình, có sự khác nhau rất lớn giữa cái “cần” và cái mình “muốn”! Và hầu hết những cái “muốn” thường là những thứ không cần thiết, ví dụ như thêm một đôi giày mới, thêm một cái áo mới hoặc thay đổi smartphone,… “CẦN” là những thứ thiết yếu trong cuộc sống, là những thứ mà bạn không thể sống nếu thiếu chúng.

Các quyết định tiêu tiền của chúng ta thường bị thúc đẩy bởi “cần” và “muốn”. Chính vì thế, một trong những điều quan trọng nhất trong hoạch định tài chính là cần kiểm soát được các khoản chi tiêu từ ngân sách gia đình!

Có bao giờ bạn xem lại cẩn thận các khoản chi phí trong Bảng chi tiêu ngân sách gia đình và xác định lại xem khoản nào là thứ ta “cần”, cái nào là “muốn” chưa? Việc này là cần thiết, sẽ giúp bạn xác định được những thứ có thể cắt giảm ngay để có thể tiết kiệm được nhiều tiền hơn. Và hãy nhớ kêu gọi mọi người trong gia đình cùng tham gia công việc này để cùng chia sẻ trách nhiệm!

Tự đánh giá

Theo một số chuyên gia tư vấn tài chính, ngoài việc chúng ta cần để dành một số tiền tương đương 6 tháng thu nhập của cả nhà để đề phòng trong những trường hợp khẩn cấp, chúng ta cần phải để dành tiền cho quỹ giáo dục của các con và đảm bảo rằng chúng ta có đủ tiền để bù đắp các chi phí sinh hoạt của gia đình nếu không may người trụ cột không còn nữa. Số tiền này ít nhất phải tương đương với 5 năm đến 10 năm chi phí sinh hoạt.

Để có thể duy trì mức sống hiện tại khi nghỉ hưu, bạn cần tối thiểu 7 lần thu nhập năm gần nhất. Nhiều người có nhận thức sai lầm rằng lương hưu từ Bảo hiểm xã hội (BHXH) bắt buộc là có thể đủ cho họ sống khi về hưu.

Cần nhớ rằng, lương hưu từ BHXH chỉ có thể đủ cho những nhu cầu chi tiêu rất cơ bản. Nếu bạn đóng đầy đủ BHXH từ khi bắt đầu đi làm cho đến khi nghỉ hưu (ít nhất 20 năm trở lên), tiền lương hưu mà bạn nhận được là từ 45% – 75% mức lương bình quân đóng BHXH của bạn mà thôi. Do đó, nếu chỉ có tiền lương từ BHXH chắc chắn là không đủ. Vì vậy, bạn cần có thêm nguồn tiết kiệm và đầu tư riêng để cải thiện thu nhập khi nghỉ hưu.

Vậy, làm sao để biết được mình đã hoạch định tài chính tốt hay chưa?

Ngay bây giờ hãy cùng chúng tôi trả lời CÓ hoặc KHÔNG cho 10 câu hỏi sau đây để có tương lai tài chính tươi sáng cho bạn và gia đình:

1. Ông/Bà có lập bảng chi tiêu ngân sách gia đình hàng tháng?

2. Ông/Bà đã có quỹ dự phòng khẩn cấp tương đương với 6 tháng chi tiêu?

3. Ông/Bà đã xác định mục tiêu và nhu cầu tài chính trong tương laic ho gia đình (gồm các mục tiêu ngắn hạn, trung hạn và dài hạn?)

4. Số tiền tiết kiệm hàng tháng có đủ giúp Ông/Bà thực hiện các mục tiêu tài chính?

5. Ông/Bà đã có kế hoạch rõ ràng để đạt được các mục tiêu đó?

6. Ông/Bà và gia đình đã được bảo hiểm đầy đủ cho các trường hợp ngoài mong muốn như bệnh tật hay tai nạn….?

7. Ông/Bà biết rõ (cách tính) tiền lương hưu từ bảo hiểm xã hội mà Ông/Bà được nhận khi về hưu?

8. Ông/Bà đã biết cần bao nhiêu tiền để sinh sống khi nghỉ hưu và bắt đầu để dành cho quỹ hưu trí?

9. Ông/Bà đã dành ra một phần thu nhâp để đầu tư sinh lợi tốt hơn?

10. Ông/Bà có định kỳ xem xét lại kế hoạch tài chính của gia đình mình?

> Nếu tất cả câu trả lời là CÓ thì sức khỏe tài chính của gia đình Ông/Bà rất vững chắc. Xin chúc mừng!

> Nếu có bất kỳ câu trả lời KHÔNG nào thì Ông/Bà cần được tư vấn về tài chính NGAY để có những giải pháp hữu hiệu cho một tương lai tốt đẹp!

Xem thêm: Bảo hiểm nhân thọ: Có thực sự bạn không cần, không quan tâm?

![[Giải Đáp] Bảo Hiểm Nhân Thọ Là Gì? Cẩm Nang Đầy Đủ Nhất Về BHNT! bao hiem nhan tho la gi](https://suthatbaohiem.com/wp-content/uploads/2020/04/bao-hiem-nhan-tho-la-gi.png)

MUA 1 CUỐN CŨNG FREESHIP (NẾU CK TRƯỚC), 5 CUỐN ĐƯỢC TẶNG TÀI LIỆU!

MUA 1 CUỐN CŨNG FREESHIP (NẾU CK TRƯỚC), 5 CUỐN ĐƯỢC TẶNG TÀI LIỆU!  33 Ngộ Nhận Của Người Việt Về Bảo Hiểm Nhân Thọ - Tái Bản 2024

33 Ngộ Nhận Của Người Việt Về Bảo Hiểm Nhân Thọ - Tái Bản 2024  1 cuốn: Chỉ 110k – FREESHIP!

1 cuốn: Chỉ 110k – FREESHIP!