Băn khoăn chung của nhiều người khi tìm hiểu bảo hiểm nhân thọ: Công ty dùng tiền đầu tư đi đâu? Cách đầu tư này có những rủi ro gì? Liệu tiền của khách hàng có bị mất trắng không? Có cơ quan thẩm quyền nào giám sát và quản lý việc đầu tư này không?…

Những băn khoăn đó, nỗi lo đó không chỉ của riêng ai, và vì vậy bài viết này sẽ giúp bạn hiểu rõ về cách đầu tư của các công ty bảo hiểm nhân thọ, từ đó có thêm nhiều thông tin trong quá trình tìm hiểu loại hình bảo hiểm này. Mời bạn cùng đọc tiếp.

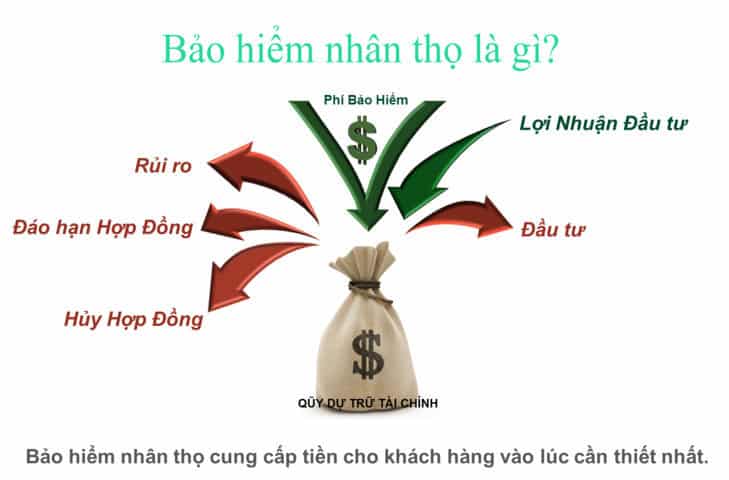

Ở trong bài viết Bảo hiểm nhân thọ là gì và Tại sao hủy hợp đồng bảo hiểm trong những năm đầu tiên không thể rút đủ số tiền như đã đóng, tôi đã giải thích với bạn về Quỹ dự phòng tài chính được quản lý bởi các doanh nghiệp BHNT, theo đó ngoài trách nhiệm đảm bảo duy trì chi trả quyền lợi cho các trường hợp rủi ro thì DNBH (doanh nghiệp bảo hiểm) sẽ có trách nhiệm mang tiền đi đầu tư để sinh lời và chi trả lãi suất lại cho Bên mua bảo hiểm.

Vậy doanh nghiệp bảo hiểm nhân thọ đầu tư tiền đi đâu?

Theo Luật kinh doanh bảo hiểm, Chính phủ quy định các hạng mục đầu tư mà DNBH có thể lựa chọn như sau:

Điều 98. Đầu tư vốn

1. Việc đầu tư vốn của doanh nghiệp bảo hiểm phải bảo đảm an toàn, hiệu quả và đáp ứng được yêu cầu chi trả thường xuyên cho các cam kết theo hợp đồng bảo hiểm.2. Doanh nghiệp bảo hiểm chỉ được sử dụng vốn nhàn rỗi của mình để đầu tư ở Việt Nam trong các lĩnh vực sau đây:

A) Mua trái phiếu Chính phủ;

B) Mua cổ phiếu, trái phiếu doanh nghiệp;

C) Kinh doanh bất động sản;

D) Góp vốn vào các doanh nghiệp khác;

Đ) Cho vay theo quy định của Luật các tổ chức tín dụng;

E) Gửi tiền tại các tổ chức tín dụng.3. Chính phủ quy định cụ thể danh mục đầu tư thuộc các lĩnh vực quy định tại khoản 2 Điều này và tỷ lệ vốn nhàn rỗi được phép đầu tư vào mỗi danh mục đầu tư nhằm bảo đảm cho doanh nghiệp bảo hiểm luôn duy trì được khả năng thanh toán.

(Theo Điều 98, Luật kinh doanh bảo hiểm số 24/2000/QH10)

Theo đó, Chính phủ không giới hạn khoản đầu tư mà DNBH có thể đầu tư vào Trái phiếu chính phủ (có thể dùng 100% nguồn vốn hiện có để đầu tư) và không được phép thấp hơn 65%.

35% còn lại DNBH có thể lựa chọn các hạng mục đầu tư khác theo quy định nhưng sẽ phải trình kế hoạch đầu tư để Bộ tài chính phê duyệt, từ đó mới được đầu tư.

Các doanh nghiệp bảo hiểm tại Việt Nam cũng như trên thế giới đều lựa chọn đầu tư phần lớn vào Trái phiếu chính phủ bởi vì nhiều lý do, ta cùng tìm hiểu tiếp.

Trái phiếu chính phủ là gì?

Theo Wiki:

“Trái phiếu chính phủ (còn gọi là công trái hoặc công khố phiếu) là một chứng nhận nghĩa vụ nợ của Chính phủ phải trả cho người sở hữu trái phiếu đối với một khoản tiền cụ thể (mệnh giá của trái phiếu), người sở hữu trái phiếu, hay còn gọi là trái chủ có thể là cá nhân, doanh nghiệp, hoặc chính phủ. Trái chủ là người cho nhà phát hành vay và họ không chịu bất cứ trách nhiệm nào về kết quả sử dụng vốn vay của người vay. Nhà phát hành có nghĩa vụ phải thanh toán theo các cam kết nợ được xác định trong hợp đồng vay.”

Mỗi trái phiếu chính phủ có kỳ hạn từ 5-30 năm, và trở thành nguồn dẫn vốn quan trọng cho nền kinh tế của mỗi quốc gia, nhờ nguồn vốn phát hành thông qua trái phiếu, Chính phủ có nhiều tiền để xây dựng, phát triển các công trình phúc lợi như cầu, đường, trường, trạm, các cơ sở y tế… Kết thúc kỳ hạn, Chính phủ sẽ sử dụng ngân sách nhà nước để chi trả lãi suất cho những trái chủ – nhà đầu tư.

Một số đặc điểm của Trái phiếu chính phủ

- Kỳ hạn 5-30 năm

- Một lợi ích quan trọng của Trái phiếu chính phủ là tính an toàn, thường được coi là không có rủi ro. Do vậy mặc dù lãi suất có thể thấp hơn tiền gửi NH hay đầu tư vào BĐS và Chứng khoán thì trái phiếu CP luôn luôn được nhà đầu tư quan tâm.

- Rủi ro cực kỳ thấp: Vì là chứng khoán nợ, nên khi các doanh nghiệp phá sản hay giải thể thì những người sở hữu trái phiếu chính phủ sẽ được ưu tiên thanh toán khoản nợ trước so với cổ phiếu. Thêm vào đó, được phát hành bởi Chính phủ nên mức độ an toàn dành cho các nhà đầu tư khá cao, vì chính phủ có thể tăng thuế hoặc in thêm tiền mặt để chi trả trái phiếu đáo hạn.

- Người nắm giữ trái phiếu còn có một lợi ích là tính thanh khoản của trái phiếu CP rất cao. Khi cần tiền, nhà đầu tư có thể bán hoặc thế chấp để chuyển thành tiền mặt rất nhanh hơn hẳn BĐS và chứng khoán.

- Ngoài ra, giá thị giá trái phiếu sẽ tăng nếu như các kênh đầu tư rủi ro như BĐS và CK gặp khó khăn và ngược lại. Do vậy Trái phiếu chính phủ cũng có thể đem lại lợi nhuận gia tăng (và thua lổ) cho các nhà đầu tư khi mua – bán lại trái phiếu theo từng thời điểm.

- Đối với doanh nghiệp lớn, thường xuyên có nguồn tiền tích luỷ lớn thì việc đầu tư vào TPCP cũng khá hấp dẩn thay vì gửi không kỳ hạn vào NHTM.

Chính vì lý do đó, các tổ chức tài chính có nguồn tiền lớn thường xuyên như Doanh nghiệp bảo hiểm nhân thọ, Quỹ đầu tư an toàn, Quỹ hưu trí tự nguyện đòi hỏi tính đầu tư an toàn trong dài hạn thì Trái phiếu chính phủ là nguồn đầu tư không thể thiếu (tất nhiên chưa nói tới việc đó là yêu cầu bắt buộc từ Bộ tài chính cho các DNBHNT).

Công ty bảo hiểm được lợi gì khi đầu tư tiền vào Trái phiếu chính phủ?

Theo Điều 5, Luật kinh doanh bảo hiểm số 24/2000/QH10: “Nhà nước thống nhất quản lý, có chính sách mở rộng hợp tác quốc tế trong lĩnh vực kinh doanh bảo hiểm trên cơ sở tôn trọng độc lập, chủ quyền, bình đẳng, cùng có lợi theo hướng đa phương hoá, đa dạng hoá; khuyến khích các doanh nghiệp bảo hiểm, doanh nghiệp môi giới bảo hiểm nước ngoài thu hút các nhà đầu tư nước ngoài đầu tư vốn vào Việt Nam và tái đầu tư lợi nhuận thu được từ hoạt động kinh doanh bảo hiểm phục vụ công cuộc phát triển kinh tế – xã hội ở Việt Nam; tạo điều kiện để doanh nghiệp bảo hiểm, doanh nghiệp môi giới bảo hiểm tăng cường hợp tác với nước ngoài nhằm nâng cao hiệu quả kinh doanh bảo hiểm.”

Theo đó, 1 công ty bảo hiểm vốn Việt Nam hay 100% vốn nước ngoài đều phải sử dụng tiền thu từ hoạt động kinh doanh bảo hiểm tại Việt Nam để đầu tư tại Việt Nam, không được phép sử dụng tiền đầu tư sang nước ngoài, trong rất nhiều lựa chọn thì rõ ràng đầu tư vào Trái phiếu chính phủ là lựa chọn tốt nhất dành cho các DNBH:

- Hoàn thành được quy định của Nhà nước, từ đó DNBH mới được kinh doanh BH tại Việt Nam.

- Mỗi hợp đồng bảo hiểm nhân thọ đều có kỳ hạn bảo vệ dài (tới khi khách hàng 99 tuổi), vì thế yếu tố ĐẦU TƯ AN TOÀN & SINH LÃI ỔN ĐỊNH & KHÔNG CÓ RỦI RO là lựa chọn hàng đầu của các DNBHNT.

- Các DNBHNT đang góp phần làm giàu mạnh cho quốc gia thông qua các hợp đồng BHNT được ký kết, ở các nước phát triển, doanh thu phí bảo hiểm hàng năm chiếm tới 10% GDP, trở thành một trong chiêc kiềng ba chân của mỗi nền kinh tế bên cạnh ngân hàng và chứng khoán.

Câu hỏi tiếp theo đặt ra là: Vậy thực tế các công ty bảo hiểm họ đầu tư ra sao?

Tôi lấy dẫn chứng từ Báo cáo thường niên năm 2018 Quỹ liên kết chung của một công ty bảo hiểm Top đầu tại Việt Nam:

Theo báo cáo thường niên 2018 của công ty thì:

- Tổng phí công ty bảo hiểm thu được trong năm 2018: 4.977.373.458.969đ (4.977 tỷ đồng)

- Đầu tư vào Trái phiếu: 69.5%

- Đầu tư vào Tiền mặt và các loại tiền gửi có kỳ hạn: 21.4%

- Cổ phiếu: 3.5%

- Các tài sản khác: 5.6%

- Tỷ suất đầu tư thực tế bình quân của Quỹ Liên kết Chung cho năm 2018: 6.46%

- Tỷ suất đầu tư bình quân thanh toán cho bên mua bảo hiểm trong năm: 5.1%

Đó cũng là cách mà các doanh nghiệp bảo hiểm nhân thọ tại Việt Nam đầu tư, các công ty bảo hiểm nhân thọ khác với ngân hàng ở chỗ họ sẽ không chấp nhận rủi ro để đầu tư vào các hạng mục chứng khoán, ngoại tệ, bất động sản mà sẽ lựa chọn các hạng mục đầu tư an toàn, lãi ổn định dài hạn.

Vì lý do đó, ngân hàng có thể phá sản khi đầu tư thua lỗ, còn bảo hiểm thì gần 400 năm phát triển trên thế giới, chưa có công ty BHNT nào phá sản cả.

Bạn có thể dễ dàng tìm kiếm “Báo cáo thường niên năm 2018 của công ty ABC (ABC là tên công ty bảo hiểm nhân thọ tại Việt Nam) trên Google để có thể tải về các báo cáo này để xem xét.

Một số các báo cáo tham khảo từ các công ty bảo hiểm nhân thọ nổi bật tại Việt Nam để bạn tham khảo:

- Manulife – BC thuong nien Quy Lien ket chung 2018

- Prudential – BC tai chinh 2018

- AIA_Bao cao tai chinh nam 2017

- Bảo Việt Nhân Thọ – Báo cáo tài chính 2017

- Daiichi – Báo cáo quỹ liên kết chung 2017

- …

Phần kết: Tất cả đều được lợi khi Bảo hiểm nhân thọ phát triển tại Việt Nam

Có 3 đối tượng cùng được hưởng lợi khi Bảo hiểm nhân thọ phát triển mạnh mẽ tại Việt Nam:

1. Đầu tiên là khách hàng

Mỗi hợp đồng bảo hiểm nhân thọ được phát hành đồng nghĩa 1 gia đình được bảo vệ về mặt tài chính trước những rủi ro: ốm đau, bệnh tật, tai nạn, chết sớm. Sẽ ít đi những gia đình bán nhà, bán cửa để có tiền chạy chữa bệnh hiểm nghèo, những đứa trẻ phải bỏ học giữa chừng vì cha mẹ qua đời, những người khốn khổ phải xin trợ giúp từ những tấm lòng hảo tâm.

Ai cũng có sự bảo vệ từ bảo hiểm nhân thọ, cuộc sống thêm an vui ngay cả lúc tuổi già, bởi nếu khách hàng không gặp rủi ro tử vong, khách hàng sẽ nhận về giá trị tài khoản tương đối hấp dẫn ở những năm tuổi già – lúc ta cần tiền nhất.

BHNT cũng là cách giúp khách hàng tiết kiệm tiền thành công, tiết kiệm trước rồi chi tiêu thì sẽ còn, chi tiêu trước rồi mới tiết kiệm sẽ không thể tiết kiệm thành công.

2. Tiếp đến là Nhà nước

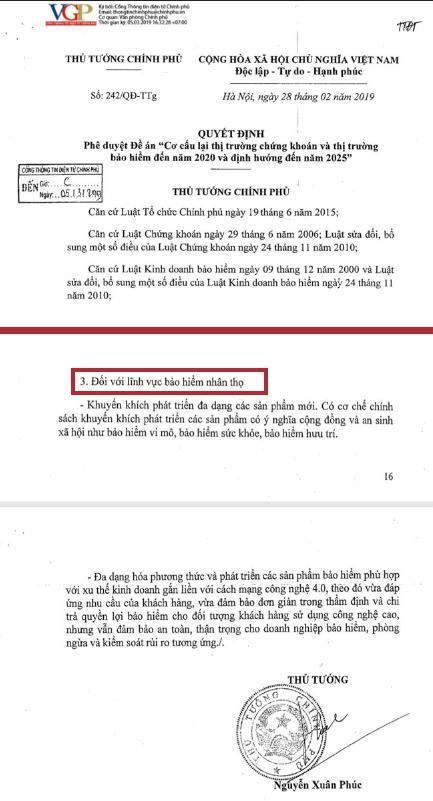

Chính phủ có nguồn ngân sách lớn để phát triển các công trình phúc lợi, từ đó phát triển kinh tế, an sinh xã hội. Đó là lý do mà ngày 28/02/2019 mới đây Thủ tướng chính phủ đã phê duyệt Đề án “Cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025”, trong đó đặt kỳ vọng “Đầu năm 2020 sẽ có 11% dân số tham gia bảo hiểm nhân thọ và năm 2025 là 15% dân số tham gia bảo hiểm“.

Hơn nữa, các gia đình có bảo hiểm nhân thọ sẽ không trở thành gánh nặng cho ngân sách nhà nước khi không may gặp rủi ro.

3. Cuối cùng là Doanh nghiệp bảo hiểm

Các doanh nghiệp BHNT được sử dụng nguồn vốn nhàn rỗi từ khách hàng mà không phải trả lãi khoản vay giống như vay vốn từ ngân hàng hay các tổ chức tín dụng cũng là 1 lợi thế vô cùng lớn.

Tiếp đến, hàng năm công ty BHNT đều giữ lại 1 phần lợi nhuận đầu tư, phần còn lại chia cho khách hàng tham gia, từ đó tạo nên lợi nhuận ổn định liên tục, và gần như không có rủi ro.

Các DNBHNT phát triển càng mạnh mẽ, càng nhiều khách hàng tín nhiệm và mua các sản phẩm bảo hiểm, doanh nghiệp càng có nhiều vốn đầu tư hơn và lợi nhuận ngày càng cao hơn nữa.

Việt Nam là thị trường mới phát triển bảo hiểm nhân thọ (gần 20 năm), trong khi trên thế giới thì BHNT đã phát triển gần 400 năm. Rõ ràng, kinh doanh bảo hiểm nhân thọ tại Việt Nam là miền đất hứa với tất cả các tập đoàn bảo hiểm trên toàn thế giới.

Với đà phát triển thời đại 4.0 cùng sự bắt nhịp nhanh của người dân Việt Nam với sự phát triển và tiến bộ trong nhận thức thì không còn nghi ngờ giai đoạn 2019 – 2025 sẽ là THỜI ĐIỂM VÀNG của bảo hiểm nhân thọ tại Việt Nam!

>> Tài liệu tham khảo: Quyết định 242QĐ-TTg của Thủ tướng về việc Cơ cấu thị trường chứng khoán và bảo hiểm tới năm 2025

Nguyễn Thành Trung – CEO Suthatbaohiem

Vui lòng ghi rõ nguồn: https://suthatbaohiem.com khi Copy nội dung này, xin cảm ơn!

![[Giải Đáp] Bảo Hiểm Nhân Thọ Là Gì? Cẩm Nang Đầy Đủ Nhất Về BHNT! bao hiem nhan tho la gi](https://suthatbaohiem.com/wp-content/uploads/2020/04/bao-hiem-nhan-tho-la-gi.png)

Hãy bình luận để Trung biết suy nghĩ của bạn!

tôi thấy vd 1 năm đóng 10 triệu thì 10 năm sau đc số tiền như vậy k thấy sinh lời bao nhiêu

Tham gia bảo hiểm mục đích trính là để bảo vệ, còn yếu tố lợi nhuận chỉ đứng thứ 2 thôi bạn nhé

Cảm ơn về bài viết của Trung. Bài viết hay và giúp chúng tôi giải quyết được nhiều vấn đề.

Cảm ơn Nga,

Chúc bạn thành công nhé.

Chân thành cám ơn về những những gì bạn đã chia sẻ

Cảm ơn Bình,

Chúc bạn thành công nhé.

Chân thành cám ơn về những gì bạn đã chia sẻ!

Bài viết của bạn hay lắm nhưng tôi muốn biết bảo hiểm nhân tho đầu tư như vậy sao có lãi khủng như vậy để chi trả tiền bảo hiểm, trả hoa hồng cũng rất khủng cho đại lý và khuyến mại cũng rất lơn

Trung sẽ giúp anh trả lời câu hỏi này, anh inbox nhé.

Mình cũng có câu hỏi giống anh Nguyen Ngoc Quang. Nhờ anh giải thích thêm nhé.

Vậy theo 2 anh chị thì tại sao công ty bảo hiểm có thể trả lãi cho khách hàng và tiền công cho người tư vấn?

E cũng muốn biết. Anh trả lời cho em với ạ

cùng chung câu hỏi. mong anh trả lợi giúp. trân trọng cảm ơn ạ

Hi Ánh

Công ty bảo hiểm nhân thọ đầu tư chủ yếu vào trái phiếu của nhà nước. Bạn có thể hiểu nôm na là cho nhà nước vay tiền trong dại hạn và nhận 1 mức lãi suất ổn định. Việc đầu tư của các công ty bảo hiểm được Bộ tài chính quy định rõ ràng và minh bạch nên sẽ không có chuyện bị mất trắng khoản tiền gửi vào. Thông tin đến 2 Bạn!

Mình cũng quan tâm câu hỏi này, nhờ Quang giải thích thêm nhé.

Bài viết thật hay và khách quan. Em cũng muốn làm gì đó giúp mọi người nghỉ đúng về bảo hiểm nhân thọ nhưng chưa có nhiều kiến thức kỹ năng chưa mạnh dạn nói với mọi người mình là nhân viên tư vấn bảo hiểm.hu hu.

Nếu mình còn không dám thì làm sao người khác có thể tin mình được ^^